Tout investisseur souhaitant diversifier son portefeuille et optimiser ses rendements doit connaître les ETF. Ces produits financiers, de plus en plus populaires, offrent de nombreux avantages, notamment en termes de diversification et de frais réduits. Dans cet article, nous vous expliquerons ce qu’est un ETF, comment il fonctionne, les différents types disponibles sur le marché, ainsi que les avantages et risques associés. Vous découvrirez également comment investir dans les ETF et pourquoi ils peuvent être un excellent complément à votre stratégie d’investissement.

Table des matières

1. Définition d’un ETF

Un ETF, ou Exchange Traded Fund, est un type de fonds d’investissement coté en bourse, qui permet aux investisseurs d’acheter et de vendre des parts tout au long de la journée, comme ils le feraient pour des actions. Créés dans les années 1990, les ETF ont rapidement gagné en popularité grâce à leur flexibilité et à leurs faibles coûts.

Chaque ETF est conçu pour répliquer la performance d’un indice spécifique, comme le S&P 500, ou d’un secteur particulier, offrant ainsi une exposition diversifiée à un ensemble d’actifs. Contrairement aux fonds communs de placement traditionnels, qui ne peuvent être achetés ou vendus qu’une fois par jour, les ETF se négocient en continu sur le marché boursier, ce qui permet une plus grande flexibilité pour les investisseurs.

Les ETF sont gérés par des sociétés de gestion de fonds qui utilisent des stratégies de réplication passive pour suivre l’indice de référence. Cela signifie qu’au lieu de tenter de battre le marché, comme le ferait un gestionnaire de fonds actif, l’objectif est simplement de reproduire les performances de l’indice sous-jacent. Cette approche passive réduit les frais de gestion, ce qui se traduit par des coûts moindres pour les investisseurs.

2. Fonctionnement des ETF

Les ETF, ou Exchange Traded Funds, fonctionnent de manière unique et efficace, combinant les caractéristiques des fonds communs de placement et des actions individuelles. Pour comprendre pleinement leur fonctionnement, il est important de décomposer ce processus en plusieurs étapes.

a. Création et gestion des ETF

Les ETF sont créés par des sociétés de gestion de fonds qui élaborent un fonds pour suivre un indice de référence spécifique, comme le S&P 500, le NASDAQ-100, ou encore un indice sectoriel comme l’énergie ou la technologie. Voici comment cela se passe :

Établissement du Fonds :

Une société de gestion de fonds décide de lancer un ETF pour suivre un indice particulier. Elle élabore un prospectus détaillant les objectifs du fonds, les actifs qu’il détiendra et ses frais de gestion.

Émission des Parts :

La société émet des parts de l’ETF qui sont mises à disposition des investisseurs via le marché boursier. Ces parts représentent une fraction des actifs sous-jacents du fonds.

Gestion Passive :

Contrairement aux fonds gérés activement, les ETF sont gérés de manière passive. Cela signifie que la société de gestion ne cherche pas à battre l’indice mais à répliquer sa performance en détenant les mêmes actifs dans les mêmes proportions.

b. Structure et composition des ETF

Un ETF peut contenir une variété d’actifs, selon l’indice qu’il suit. Ces actifs peuvent inclure des actions, des obligations, des matières premières, ou même d’autres fonds. Voici une vue détaillée de la structure d’un ETF typique :

Actions :

Si un ETF suit un indice boursier, il détiendra les actions des entreprises qui composent cet indice. Par exemple, un ETF suivant le S&P 500 détiendra des actions des 500 entreprises de cet indice.

Obligations :

Les ETF obligataires détiennent des obligations émises par des gouvernements ou des entreprises. Ces ETF sont utilisés par les investisseurs pour obtenir des revenus fixes et diversifier leur portefeuille.

Matières Premières :

Certains ETF suivent les prix des matières premières comme l’or, l’argent ou le pétrole. Ces ETF détiennent soit les matières premières physiques, soit des contrats à terme sur ces matières.

c. Négociation des ETF

L’une des principales caractéristiques des ETF est leur négociation en bourse. Voici comment cela fonctionne :

Achat et Vente en Bourse :

Les parts d’un ETF peuvent être achetées et vendues sur le marché boursier tout au long de la journée de négociation. Cela offre une flexibilité similaire à celle des actions individuelles.

Prix des ETF :

Le prix des parts d’un ETF fluctue tout au long de la journée en fonction de l’offre et de la demande, ainsi que des variations de la valeur des actifs sous-jacents. Le prix d’un ETF peut donc différer légèrement de la valeur nette d’inventaire (VNI) des actifs sous-jacents.

Market Makers et Liquidité :

Les market makers jouent un rôle clé en assurant la liquidité des ETF. Ils achètent et vendent des parts d’ETF pour équilibrer l’offre et la demande, garantissant ainsi que les investisseurs peuvent entrer et sortir de leurs positions sans difficulté majeure.

3. Types d’ETF

Le marché des ETF a évolué pour offrir une variété de fonds qui répondent à différents objectifs d’investissement et stratégies. Voici un aperçu des principaux types d’ETF disponibles pour les investisseurs.

a. ETF sur Actions

Les ETF sur actions sont parmi les plus populaires. Ils permettent aux investisseurs de détenir un panier d’actions en une seule transaction. Ces ETF suivent souvent un indice boursier spécifique, comme le S&P 500, le NASDAQ-100, ou d’autres indices sectoriels.

Exemple :

Un ETF qui suit le S&P 500 détiendra les actions des 500 plus grandes entreprises américaines cotées en bourse. Cela permet aux investisseurs de diversifier leur portefeuille avec une seule transaction tout en suivant la performance de l’ensemble du marché américain.

b. ETF Obligataires

Les ETF obligataires offrent une exposition aux obligations, qu’elles soient émises par des gouvernements ou des entreprises. Ils sont utilisés par les investisseurs pour obtenir des revenus fixes et diversifier leurs portefeuilles avec des actifs moins volatils que les actions.

Exemple :

Un ETF qui suit des obligations d’État américaines détiendra des obligations émises par le gouvernement américain. Cela peut offrir une sécurité relative et un revenu régulier aux investisseurs.

c. ETF Sectoriels

Les ETF sectoriels permettent aux investisseurs de se concentrer sur des secteurs spécifiques de l’économie, comme la technologie, la santé, l’énergie, ou les services financiers. Cela permet de cibler des segments de marché qui sont jugés prometteurs.

Exemple :

Un ETF qui suit le secteur technologique peut détenir des actions de grandes entreprises technologiques comme Apple, Microsoft, et Google. Les investisseurs peuvent ainsi bénéficier de la croissance rapide de ce secteur.

d. ETF sur Matières Premières

Les ETF sur matières premières permettent d’investir dans des matières premières comme l’or, l’argent, le pétrole, ou le blé. Ces ETF détiennent soit les matières premières physiques, soit des contrats à terme sur ces matières premières.

Exemple :

Un ETF sur l’or peut détenir de l’or physique dans des coffres-forts, offrant aux investisseurs un moyen d’investir dans l’or sans avoir à acheter et stocker le métal eux-mêmes.

e. ETF Inversés et à Effet de Levier

Les ETF inversés et à effet de levier sont des produits financiers plus complexes, conçus pour les investisseurs expérimentés. Les ETF inversés cherchent à générer des rendements opposés à ceux de l’indice sous-jacent, tandis que les ETF à effet de levier utilisent l’endettement pour amplifier les rendements de l’indice sous-jacent.

Exemple :

Un ETF inversé sur le S&P 500 cherchera à obtenir des rendements opposés à ceux de l’indice. Si le S&P 500 baisse de 1%, l’ETF inversé augmentera de 1%. Un ETF à effet de levier peut chercher à multiplier les rendements quotidiens de l’indice par deux ou trois.

Découvrez une sélection des meilleurs ETF du moment.

4. ETF crypto

En intégrant ces ETF dans leur portefeuille, les investisseurs peuvent diversifier leurs investissements en y ajoutant des actifs numériques. Cependant, il est crucial de bien comprendre les avantages et les risques associés à ces produits avant de s’engager.

a. ETF Bitcoin

Le Bitcoin est la première et la plus connue des cryptomonnaies, créée en 2009 par une personne ou un groupe de personnes sous le pseudonyme de Satoshi Nakamoto. Elle fonctionne sur une technologie décentralisée appelée blockchain, qui permet des transactions sécurisées et transparentes sans avoir besoin d’un intermédiaire comme une banque. Le Bitcoin est souvent considéré comme une réserve de valeur et est parfois comparé à l’or numérique.

Les ETF sur Bitcoin sont des produits financiers récents permettant aux investisseurs de participer à la performance du Bitcoin sans avoir à acheter ou stocker la cryptomonnaie directement. Ces ETF sont conçus pour répliquer la performance du Bitcoin en achetant soit le Bitcoin physique, soit en utilisant des contrats à terme sur Bitcoin. L’approbation de ces ETF offre plusieurs avantages et risques que les investisseurs doivent considérer.

Avantages des ETF sur Bitcoin

Accessibilité et simplicité : Les ETF sur Bitcoin permettent aux investisseurs d’accéder au Bitcoin sans les complexités techniques associées à sa détention directe, telles que la gestion des portefeuilles numériques et des clés privées.

Sécurité : En passant par un ETF, les investisseurs évitent les risques de piratage et de perte de clés privées, puisque les actifs sont sécurisés par des sociétés de gestion professionnelles.

Réglementation : Ces ETF sont soumis à une réglementation stricte, offrant une couche de protection supplémentaire et une plus grande transparence aux investisseurs.

Risques des ETF sur Bitcoin

Volatilité : Le marché du Bitcoin est extrêmement volatile, et les ETF sur Bitcoin reflètent cette volatilité. Les investisseurs doivent être prêts à supporter des fluctuations importantes des prix.

Frais de Gestion : Les frais de gestion des ETF sur Bitcoin peuvent être plus élevés que ceux des ETF traditionnels, en raison des coûts de sécurisation et de gestion des actifs numériques.

b. ETF Ethereum

L’Ethereum est une plateforme blockchain décentralisée lancée en 2015 par Vitalik Buterin. Contrairement au Bitcoin, qui est principalement utilisé comme une réserve de valeur ou une monnaie numérique, Ethereum permet également la création de contrats intelligents (smart contracts) et d’applications décentralisées (dApps). La cryptomonnaie native d’Ethereum est l’Ether (ETH), qui est utilisée pour payer les frais de transaction et les services sur le réseau Ethereum.

Les ETF sur Ethereum fonctionnent de manière similaire aux ETF sur Bitcoin, permettant aux investisseurs de bénéficier de la performance de l’Ethereum sans avoir à acheter ou stocker la cryptomonnaie directement. Ces ETF, également récemment approuvés, offrent des avantages et des risques distincts.

Avantages des ETF sur Ethereum

Accessibilité et simplicité : Comme pour le Bitcoin, les ETF sur Ethereum simplifient l’accès à cette cryptomonnaie en éliminant le besoin de gérer des portefeuilles numériques et des clés privées.

Sécurité : Les ETF sur Ethereum protègent les investisseurs des risques de piratage et de perte de clés privées grâce à une gestion professionnelle des actifs.

Réglementation : Ces ETF sont également régulés, garantissant une plus grande transparence et protection pour les investisseurs.

Risques des ETF sur Ethereum

Volatilité : Le marché de l’Ethereum est aussi connu pour sa volatilité, et les ETF sur Ethereum en reflètent les fluctuations de prix. Les investisseurs doivent être conscients de ce risque.

Frais de Gestion : Les frais de gestion des ETF sur Ethereum peuvent être plus élevés que ceux des ETF traditionnels, en raison des coûts associés à la sécurisation et à la gestion des actifs numériques.

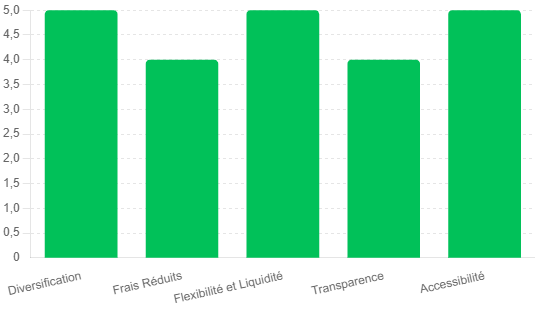

5. Avantages des ETF

Les ETF (Exchange Traded Funds) offrent une multitude d’avantages qui en font des instruments d’investissement attrayants pour de nombreux investisseurs. Ces avantages contribuent à leur popularité croissante sur les marchés financiers. Voici les principaux bénéfices des ETF :

a. Diversification

L’un des plus grands avantages des ETF est la diversification qu’ils offrent. En achetant une seule part d’ETF, vous obtenez une exposition à un large éventail d’actifs. Par exemple, un ETF qui suit le S&P 500 vous permet de posséder des fractions de toutes les entreprises de l’indice, répartissant ainsi votre risque sur 500 sociétés différentes. Cette diversification réduit l’impact de la performance négative d’une seule entreprise sur l’ensemble de votre portefeuille.

b. Frais réduits

Les ETF sont généralement moins coûteux à gérer que les fonds communs de placement traditionnels. La gestion passive des ETF, qui se contente de répliquer la performance d’un indice, nécessite moins d’interventions et de recherches de la part des gestionnaires de fonds. Par conséquent, les frais de gestion sont souvent plus bas, ce qui se traduit par des économies pour les investisseurs.

c. Flexibilité et liquidité

Les ETF offrent une flexibilité inégalée grâce à leur négociation en continu sur les marchés boursiers. Contrairement aux fonds communs de placement qui ne peuvent être achetés ou vendus qu’une fois par jour, les ETF peuvent être échangés à tout moment pendant les heures de marché, au prix en vigueur à ce moment-là. Cette liquidité facilite l’entrée et la sortie des positions et permet aux investisseurs de réagir rapidement aux mouvements du marché.

d. Transparence

Les ETF sont très transparents en ce qui concerne leurs avoirs. Les gestionnaires de fonds publient généralement la composition des ETF quotidiennement, permettant aux investisseurs de savoir exactement quels actifs sont détenus. Cette transparence aide les investisseurs à prendre des décisions éclairées et à comprendre les risques associés à leurs investissements.

e. Accessibilité pour les petits investisseurs

Les ETF sont accessibles même aux investisseurs avec un budget modeste. Contrairement à certains fonds communs de placement qui exigent des investissements initiaux importants, les ETF peuvent être achetés à la part, permettant aux investisseurs de commencer avec des montants beaucoup plus faibles. Cela rend les ETF attrayants pour les nouveaux investisseurs ou ceux qui souhaitent diversifier leur portefeuille sans engager de grosses sommes.

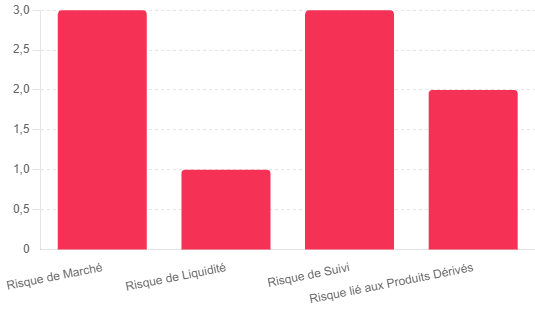

6. Risques associés aux ETF

Bien que les ETF présentent de nombreux avantages, ils ne sont pas exempts de risques. Tout investissement comporte des risques, et il est crucial de bien les comprendre avant de se lancer. Voici les principaux risques associés aux ETF :

a. Risque de marché

Comme tout produit financier investi en actions ou en obligations, les ETF sont exposés au risque de marché. Cela signifie que la valeur de l’ETF peut fluctuer en fonction des variations du marché sous-jacent. Par exemple, si un ETF suit un indice boursier comme le S&P 500 et que ce dernier chute, la valeur de l’ETF baissera également. Les investisseurs doivent être préparés à des fluctuations potentiellement importantes de la valeur de leur investissement.

b. Risque de liquidité

Même si les ETF sont généralement très liquides, certains ETF, notamment ceux qui suivent des indices moins populaires ou des actifs moins négociés, peuvent souffrir de problèmes de liquidité. Cela signifie qu’il peut être difficile d’acheter ou de vendre des parts sans affecter le prix du marché. Les ETF avec des volumes de négociation faibles peuvent présenter des écarts entre le prix d’achat et le prix de vente plus élevés, ce qui peut augmenter les coûts de transaction pour les investisseurs.

c. Risque de Suivi (Tracking Error)

Le risque de suivi, ou tracking error, fait référence à la divergence entre la performance de l’ETF et celle de l’indice qu’il cherche à répliquer. Plusieurs facteurs peuvent causer cette divergence, tels que les frais de gestion, les frais de transaction, ou des erreurs dans la composition du portefeuille. Un ETF qui ne parvient pas à suivre fidèlement son indice peut décevoir les investisseurs qui comptaient sur une performance précise.

d. Risque lié aux produits dérivés

Certains ETF utilisent des produits dérivés comme des options ou des contrats à terme pour atteindre leurs objectifs d’investissement. Ces instruments peuvent accroître les risques, notamment le risque de contrepartie et le risque de complexité. Les ETF inversés et à effet de levier, par exemple, utilisent souvent des produits dérivés pour amplifier les rendements ou obtenir des rendements inversés, ce qui peut entraîner des pertes importantes en cas de mouvements défavorables du marché.

7. Comment investir dans les ETF

Investir dans les ETF est une démarche accessible et relativement simple, mais il est essentiel de suivre certaines étapes pour s’assurer de faire des choix éclairés. Voici un guide détaillé pour vous aider à investir dans les ETF efficacement.

a. Choix d’une plateforme de trading en ligne

La première étape pour investir dans les ETF est de choisir une plateforme de trading en ligne fiable. Voici quelques critères à prendre en compte :

Frais de transaction : Comparez les frais de transaction proposés par différentes plateformes. Certaines plateformes offrent des frais très bas, voire nuls, sur les transactions d’ETF.

Offre d’ETF : Assurez-vous que la plateforme propose une large gamme d’ETF correspondant à vos objectifs d’investissement.

Outils et Ressources : Recherchez des plateformes offrant des outils de recherche et d’analyse, ainsi que des ressources éducatives pour vous aider à prendre des décisions informées.

Service client : Un bon service client est crucial pour obtenir de l’aide en cas de problème ou de question.

b. Critères à considérer pour choisir un ETF

Une fois que vous avez choisi une plateforme, il est temps de sélectionner les ETF dans lesquels vous souhaitez investir. Voici quelques critères à prendre en compte :

Frais de gestion : Les frais de gestion des ETF sont généralement faibles, mais il est important de les comparer pour minimiser vos coûts.

Performance passée : Bien que les performances passées ne garantissent pas les performances futures, elles peuvent vous donner une idée de la fiabilité de l’ETF.

Liquidité : Choisissez des ETF avec un volume de transactions élevé pour vous assurer de pouvoir acheter et vendre facilement vos parts.

Diversification : Assurez-vous que l’ETF offre une bonne diversification, en incluant un large éventail d’actifs ou de secteurs.

Stratégie d’investissement : Comprenez la stratégie d’investissement de l’ETF (par exemple, réplication physique ou synthétique) et assurez-vous qu’elle correspond à vos objectifs.

c. Stratégies d’investissement utilisant des ETF

Les ETF peuvent être intégrés dans diverses stratégies d’investissement en fonction de vos objectifs financiers. Voici quelques stratégies courantes :

Buy and Hold : Cette stratégie consiste à acheter des parts d’ETF et à les conserver sur le long terme pour bénéficier de la croissance du marché. Elle convient aux investisseurs à long terme qui cherchent à minimiser les coûts de transaction.

Trading : Les ETF peuvent également être utilisés pour le trading à court terme en profitant des fluctuations du marché. Cette stratégie nécessite une analyse technique et une surveillance régulière du marché.

Couverture : Les ETF peuvent être utilisés pour couvrir les risques dans un portefeuille d’investissement. Par exemple, un investisseur peut acheter un ETF inversé pour se protéger contre une baisse du marché.

Revenus : Certains ETF se concentrent sur des actifs générateurs de revenus, comme les actions à dividendes ou les obligations, offrant ainsi une source de revenu régulier aux investisseurs.

8. Comparaison des ETF avec d’autres produits financiers

Pour bien comprendre les avantages et inconvénients des ETF, il est essentiel de les comparer à d’autres produits financiers disponibles sur le marché. Voici une analyse comparative des ETF par rapport aux actions individuelles, aux fonds communs de placement et aux CFD (Contracts for Difference).

a. ETF vs. Actions individuelles

Les ETF et les actions individuelles sont deux façons populaires d’investir sur le marché boursier, mais ils présentent des différences importantes.

Diversification :

Les ETF offrent une diversification instantanée en incluant un panier d’actions dans un seul produit. En revanche, investir dans des actions individuelles nécessite d’acheter plusieurs actions pour diversifier son portefeuille, ce qui peut être plus coûteux et complexe.

Risque :

Les ETF, en raison de leur diversification, tendent à avoir un risque global plus faible par rapport aux actions individuelles. Investir dans une seule action expose l’investisseur aux risques spécifiques de cette entreprise.

Gestion :

Les ETF sont généralement gérés de manière passive, ce qui signifie que les frais de gestion sont souvent plus bas. Les actions individuelles nécessitent une gestion active et une surveillance constante.

b. ETF vs. Fonds communs de placement

Les fonds communs de placement et les ETF partagent des similarités, mais ils diffèrent sur plusieurs points clés.

Négociation :

Les ETF se négocient en bourse tout au long de la journée, tandis que les fonds communs de placement ne peuvent être achetés ou vendus qu’une fois par jour à la valeur liquidative.

Frais :

Les ETF ont généralement des frais de gestion plus bas que les fonds communs de placement, en raison de leur gestion passive.

Transparence :

Les ETF publient leur portefeuille quotidiennement, offrant une transparence totale. Les fonds communs de placement, en revanche, divulguent généralement leurs avoirs de manière trimestrielle ou mensuelle.

c. ETF vs. CFD (Contracts For Difference)

Les CFD et les ETF permettent tous deux de spéculer sur la performance des actifs sous-jacents, mais ils fonctionnent différemment.

Propriété :

Les ETF représentent une propriété réelle des actifs sous-jacents, tandis que les CFD sont des contrats entre l’investisseur et le courtier, ne donnant pas de propriété réelle sur les actifs.

Effet de Levier :

Les CFD offrent souvent un effet de levier, permettant de multiplier les gains (et les pertes), tandis que les ETF n’utilisent généralement pas d’effet de levier, sauf les ETF à effet de levier spécifiques.

Risque :

Les CFD comportent un risque plus élevé en raison de l’effet de levier et des coûts de financement. Les ETF sont considérés comme moins risqués en comparaison directe.

9. Synthèse et perspectives

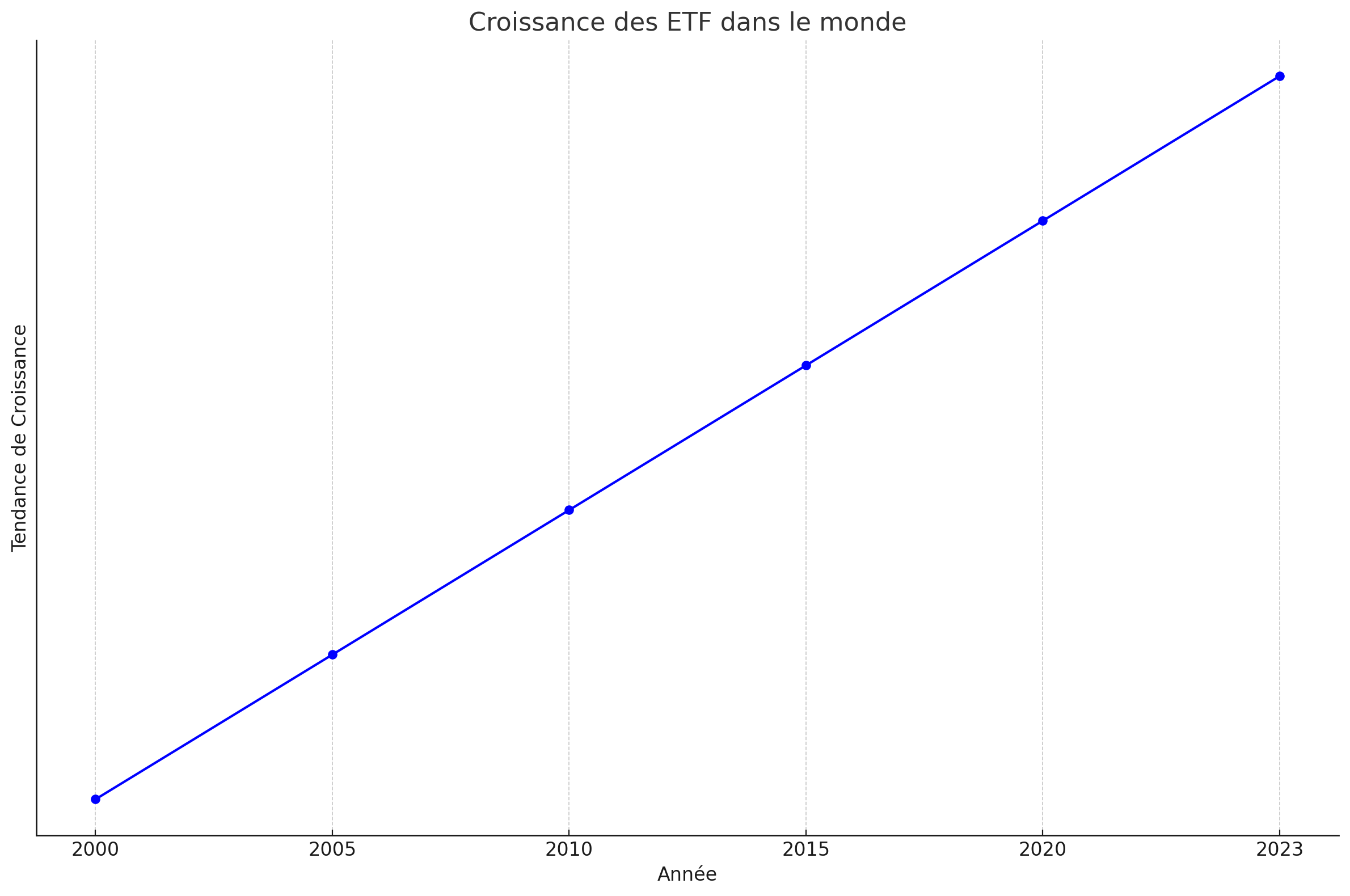

Les ETF, ou Exchange Traded Funds, ont transformé le paysage de l’investissement en offrant une flexibilité et une accessibilité sans précédent aux investisseurs du monde entier. Ils combinent les avantages de la diversification avec la simplicité de négociation des actions, tout en maintenant des frais de gestion relativement bas. Cependant, il est crucial de comprendre non seulement leurs nombreux avantages, mais aussi les risques potentiels pour maximiser leur utilisation dans un portefeuille d’investissement.

L’Avenir des ETF

L’essor des ETF ne montre aucun signe de ralentissement. Les innovations dans ce domaine continuent de croître, avec l’émergence de nouveaux types d’ETF répondant à des besoins spécifiques des investisseurs, tels que les ETF thématiques, les ETF ESG (environnementaux, sociaux et de gouvernance) et les ETF axés sur les technologies de pointe. Cette diversification accrue des offres permet aux investisseurs de s’adapter encore mieux aux tendances du marché et de personnaliser leurs stratégies d’investissement.

Conseils pratiques pour les investisseurs

Pour tirer le meilleur parti des ETF, il est recommandé aux investisseurs de :

Faire ses Devoirs : Comprenez bien ce que chaque ETF suit et les actifs qu’il contient. Ne vous contentez pas de suivre les tendances ; analysez les indices sous-jacents et les secteurs qu’ils couvrent.

Diversifier : Même si les ETF eux-mêmes offrent une diversification, il est sage de diversifier entre différents types d’ETF (actions, obligations, secteurs, régions) pour minimiser les risques.

Surveiller les Frais : Bien que les ETF soient connus pour leurs faibles frais, ceux-ci peuvent varier. Prêtez attention aux frais de gestion, aux frais de transaction et à tout autre coût caché.

Garder un Œil sur la Liquidité : Assurez-vous que l’ETF dans lequel vous investissez est suffisamment liquide pour que vous puissiez entrer et sortir de vos positions facilement.

Conclusion

Les ETF représentent une révolution dans le monde de l’investissement, offrant une multitude de possibilités pour les investisseurs de tous niveaux. Leur flexibilité, leur coût réduit et leur capacité à offrir une diversification immédiate les rendent attractifs pour ceux qui cherchent à optimiser leur portefeuille. Cependant, comme pour tout investissement, il est crucial de bien comprendre les produits avant de s’engager.

En explorant davantage et en intégrant les ETF de manière stratégique dans votre portefeuille, vous pouvez potentiellement améliorer vos rendements et atteindre vos objectifs financiers plus efficacement. Pour ceux qui débutent, les ETF peuvent être une porte d’entrée accessible et instructive vers le monde fascinant de l’investissement en bourse.

Nous vous encourageons à continuer votre apprentissage, à rester informé des évolutions du marché et à consulter régulièrement des ressources fiables pour affiner vos stratégies d’investissement. L’univers des ETF est vaste et en constante évolution, et s’y aventurer avec les bonnes connaissances et stratégies peut ouvrir la voie à un avenir financier prospère.

Si vous avez aimé notre article sur ce qu’est un ETF, découvrez aussi notre TOP 10 des meilleurs sites pour acheter des actions.

Analyste financier avec plus de 15 ans d’expérience, je me consacre à l’étude des marchés et des opportunités d’investissement. Mon objectif est de fournir des analyses détaillées et des conseils éclairés pour vous aider à naviguer dans le monde complexe de la finance.